| 業務中心: | 0371-55696552 18037153049 |

您的當前位置:魯班培訓-一建培訓,二建培訓,監理,注冊安全工程師等 > 新聞資訊 > 建筑資訊 >

營改增后建筑企業如何預交增值稅?

一預交增值稅款的兩種情況:

二異地預交增值稅

1、何為跨縣(市、區)提供建筑服務?

總局公告2016年第17號規定:所稱跨縣(市、區)提供建筑服務,是指單位和個體工商戶(不包括其他個人)在其機構所在地以外的縣(市、區)提供建筑服務。

納稅人在同一直轄市、計劃單列市范圍內跨縣(市、區)提供建筑服務的,由直轄市、計劃單列市國家稅務局決定是否適用本辦法。

總局公告2017年第11號規定:三、納稅人在同一地級行政區范圍內跨縣(市、區)提供建筑服務,不適用《納稅人跨縣(市、區)提供建筑服務增值稅征收管理暫行辦法》(國家稅務總局公告2016年第17號印發)。

因此,所謂跨縣(市、區)提供建筑服務,是跨地級市提供建筑服務。

2、跨縣(市、區)提供建筑服務在何地預交和申報?

總局公告2016年第17號第三條 納稅人跨縣(市、區)提供建筑服務,應按照財稅〔2016〕36號文件規定的納稅義務發生時間和計稅方法,向建筑服務發生地主管國稅機關預繳稅款,向機構所在地主管國稅機關申報納稅。

3、跨縣(市、區)提供建筑服務預交稅款的辦理流程

注:1、2017年10月30日前辦理《外出經營活動稅收管理證明》,2017年10月30日后辦理《跨區域涉稅事項報告表》。

2、納稅人跨省經營的,應按稅務總局現行規定開具《外管證》或《報告表》;納稅人在省內跨縣(市)經營的,是否開具《外管證》或《報告表》由省稅務機關自行確定。

3、一個項目一個《外管證》或《報告表》。

4、對跨縣(市、區)提供的建筑服務,納稅人應自行建立預繳稅款臺賬,區分不同縣(市、區)和項目逐筆登記全部收入、支付的分包款、已扣除的分包款、扣除分包款的發票號碼、已預繳稅款以及預繳稅款的完稅憑證號碼等相關內容,留存備查。

4、跨縣(市、區)提供建筑服務如何計算預交稅款?

總局公告2016年第17號規定:

第四條 納稅人跨縣(市、區)提供建筑服務,按照以下規定預繳稅款:

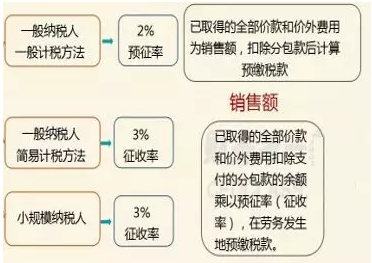

(一)一般納稅人跨縣(市、區)提供建筑服務,適用一般計稅方法計稅的,以取得的全部價款和價外費用扣除支付的分包款后的余額,按照2%的預征率計算應預繳稅款。

(二)一般納稅人跨縣(市、區)提供建筑服務,選擇適用簡易計稅方法計稅的,以取得的全部價款和價外費用扣除支付的分包款后的余額,按照3%的征收率計算應預繳稅款。

(三)小規模納稅人跨縣(市、區)提供建筑服務,以取得的全部價款和價外費用扣除支付的分包款后的余額,按照3%的征收率計算應預繳稅款。

第五條 納稅人跨縣(市、區)提供建筑服務,按照以下公式計算應預繳稅款:

(一)適用一般計稅方法計稅的,應預繳稅款=(全部價款和價外費用-支付的分包款) ÷(1+11%)×2%

(二)適用簡易計稅方法計稅的,應預繳稅款=(全部價款和價外費用-支付的分包款) ÷(1+3%)×3%

納稅人取得的全部價款和價外費用扣除支付的分包款后的余額為負數的,可結轉下次預繳稅款時繼續扣除。

納稅人應按照工程項目分別計算應預繳稅款,分別預繳。

5、計算預交稅款時取得何種合法有效憑證才能扣除分包款?

總局公告2016年第17號規定:

第六條 納稅人按照上述規定從取得的全部價款和價外費用中扣除支付的分包款,應當取得符合法律、行政法規和國家稅務總局規定的合法有效憑證,否則不得扣除。

上述憑證是指:

(一)從分包方取得的2016年4月30日前開具的建筑業營業稅發票。

上述建筑業營業稅發票在2016年6月30日前可作為預繳稅款的扣除憑證。

(二)從分包方取得的2016年5月1日后開具的,備注欄注明建筑服務發生地所在縣(市、區)、項目名稱的增值稅發票。

(三)國家稅務總局規定的其他憑證。

6、預繳稅款時,需提交哪些資料?

總局公告2016年第53號規定:

八、納稅人跨縣(市、區)提供建筑服務,在向建筑服務發生地主管國稅機關預繳稅款時,需填報《增值稅預繳稅款表》,并出示以下資料(國家稅務(總局公告2016年第17號第七條規定已調整):

(一)與發包方簽訂的建筑合同復印件(加蓋納稅人公章);

(二)與分包方簽訂的分包合同復印件(加蓋納稅人公章);

(三)從分包方取得的發票復印件(加蓋納稅人公章)。

三預交稅款如何抵減?

總局公告2016年第17號規定中:

第八條 納稅人跨縣(市、區)提供建筑服務,向建筑服務發生地主管國稅機關預繳的增值稅稅款,可以在當期增值稅應納稅額中抵減,抵減不完的,結轉下期繼續抵減。

納稅人以預繳稅款抵減應納稅額,應以完稅憑證作為合法有效憑證。

四預收款預交增值稅

1、建筑業收到預收款何時預繳稅款?

財稅〔2017〕58號 三、納稅人提供建筑服務取得預收款,應在收到預收款時,以取得的預收款扣除支付的分包款后的余額,按照本條第三款規定的預征率預繳增值稅。

實際操作中一般開票前預交增值稅,與開具的發票同屬納稅期即可(同月或同季)。

2、建筑業收到預收款納稅義務發生時間是何時?

財稅[2016]26號文件附件1:《營業稅改征增值稅試點實施辦法》

第四十五條第一項規定:“納稅人發生應稅行為并收訖銷售款項或者取得索取銷售款項憑據的當天;先開具發票的,為開具發票的當天。收訖銷售款項,是指納稅人銷售服務、無形資產、不動產過程中或者完成后收到款項。

取得索取銷售款項憑據的當天,是指書面合同確定的付款日期;未簽訂書面合同或者書面合同未確定付款日期的,為服務、無形資產轉讓完成的當天或者不動產權屬變更的當天。”

基于此規定,建筑企業預收賬款的增值稅納稅義務時間為以下兩個方面:

1、如果業主或發包方強行要求建筑企業開具發票(非不征稅發票),則該預收賬款的增值稅納稅義務時間為建筑企業開具發票的當天;

2、如果業主或發包方支付預付款給施工企業不要求施工企業開具發票或開具不征稅發票的情況下,則建筑企業收到預收款的增值稅納稅義務時間為:已經發生建筑應稅服務并與業主或發包方進行工程進度結算簽訂進度結算書,在財務上將“預收賬款”科目結轉到“工程結算”科目的當天。

3、提供建筑服務取得預收款如何預交增值稅?

《關于建筑服務等營改增試點政策的通知》(財稅〔2017〕58號)相關規定:

三、納稅人提供建筑服務取得預收款,應在收到預收款時,以取得的預收款扣除支付的分包款后的余額,按照本條第三款規定的預征率預繳增值稅。

按照現行規定應在建筑服務發生地預繳增值稅的項目,納稅人收到預收款時在建筑服務發生地預繳增值稅。按照現行規定無需在建筑服務發生地預繳增值稅的項目,納稅人收到預收款時在機構所在地預繳增值稅。

適用一般計稅方法計稅的項目預征率為2%,適用簡易計稅方法計稅的項目預征率為3%。

(一)適用一般計稅方法計稅的,應預繳稅款=(全部價款和價外費用-支付的分包款) ÷(1+11%)×2%

(二)適用簡易計稅方法計稅的,應預繳稅款=(全部價款和價外費用-支付的分包款) ÷(1+3%)×3%

納稅人取得的全部價款和價外費用扣除支付的分包款后的余額為負數的,可結轉下次預繳稅款時繼續扣除。

4、計算預交稅款時取得何種合法有效憑證才能扣除分包款?

財稅〔2016〕36號附件2 《營業稅改征增值稅試點有關事項的規定》第一條第三款第十一項:“試點納稅人按照規定從全部價款和價外費用中扣除的價款,應當取得符合法律、行政法規和國家稅務總局規定的有效憑證。否則,不得扣除。上述憑證是指:

(1)支付給境內單位或者個人的款項,以發票為合法有效憑證。

(2)支付給境外單位或者個人的款項,以該單位或者個人的簽收單據為合法有效憑證,稅務機關對簽收單據有疑議的,可以要求其提供境外公證機構的確認證明。

(3)繳納的稅款,以完稅憑證為合法有效憑證。

(4)扣除的政府性基金、行政事業性收費或者向政府支付的土地價款,以省級以上(含省級)財政部門監(印)制的財政票據為合法有效憑證。

(5)國家稅務總局規定的其他憑證。

納稅人取得的上述憑證屬于增值稅扣稅憑證的,其進項稅額不得從銷項稅額中抵扣。

根據上述法規,支付的分包款準于扣除的有效合法憑證是支付預收款收到的“不征稅”普通發票。

五需要預交增值稅時,何時預交?

稅總〔2016〕17號公告第十一條 納稅人跨縣(市、區)提供建筑服務預繳稅款時間,按照財稅〔2016〕36號文件規定的納稅義務發生時間和納稅期限執行。

財稅〔2016〕36號(一)納稅人發生應稅行為并收訖銷售款項或者取得索取銷售款項憑據的當天;先開具發票的,為開具發票的當天。

收訖銷售款項,是指納稅人銷售服務、無形資產、不動產過程中或者完成后收到款項。

取得索取銷售款項憑據的當天,是指書面合同確定的付款日期;未簽訂書面合同或者書面合同未確定付款日期的,為服務、無形資產轉讓完成的當天或者不動產權屬變更的當天。

財稅〔2017〕58號:三、納稅人提供建筑服務取得預收款,應在收到預收款時,以取得的預收款扣除支付的分包款后的余額,按照本條第三款規定的預征率預繳增值稅。

根據上述法規,應在收到預收款時預繳增值稅,對于異地(非同一行政區劃)提供建筑服務取得收入時應在取得價款和價外費用時預繳增值稅;如果要求開具發票,一般在開具發票之前預交,即預交稅款與開具的發票須在同一所屬期內。

六預交增值稅分步實操

1、建筑業企業2017年7月1日后收取預收款時,應在發票系統中選擇612編碼,向發包方開具不征稅的普通發票,票面顯示“建筑服務預收款”。

2、收到預收款時,無論項目所在地與建筑業企業機構所在地是否在同一地級行政區,均需要根據現行規定預繳增值稅及其附加稅費。

3、建筑業企業中的總承包單位取得發包方的預收款,又向分包單位預付款項時,分包單位應向建筑業企業開具612編碼的不征稅普通發票,分包單位也需要按照規定預繳增值稅及其附加稅費。

4、總包單位憑分包單位開具的不征稅普通發票,在預繳稅款時可以差額扣除支付的分包款。

預收款應預繳增值稅=(收到的預收款-支付的預付款)/1.11或1.03*2%或3%。

5、無論是總包企業還是分包企業,開具不征稅發票,均不在當期發生納稅義務,無需進行納稅申報,但其已經預繳的增值稅,可以在當期抵減其他應稅行為的應納稅額。

來源:浙江度川企業管理咨詢有限公司,整理創作:勇馬

魯班培訓(河南分校)主營:BIM、建造師、消防工程師、造價、安全、監理等培訓;學歷提升及戶外團隊拓展等;建筑企業團隊培訓等,咨詢熱線:0371-55696552,400-610-8299。

- 上一篇:生青杰:什么是全過程咨詢!

- 下一篇:五部委聯合發文規范主題公園建設

鄭州

鄭州